FAQ

Comment pouvons-nous vous aider ?

Recherchez dans cette rubrique les réponses aux questions le plus fréquentes.

Pourquoi souscrire/adhérer à un contrat d’assurance vie ?

La souscription/adhésion d’un contrat d’assurance vie répond à plusieurs attentes :

- Se constituer progressivement un capital ;

- Faire fructifier son patrimoine ;

- S’offrir un complément de retraite ;

- Transmettre une partie de son patrimoine en bénéficiant d’un cadre fiscal avantageux.

Qui peut souscrire/adhérer à un contrat d’assurance vie ?

Toute personne ayant la capacité de contracter peut souscrire/adhérer à un contrat d’assurance vie.

Peut-on avoir plusieurs contrats d’assurance vie ?

Vous pouvez souscrire/adhérer à autant de contrats d’assurance vie que vous le souhaitez pour accompagner chacun de vos projets.

Le montant des versements sur un contrat d’assurance vie est-il limité ?

L’assurance vie n’est pas limitée dans son montant. Vous pouvez verser les sommes que vous souhaitez sans aucun plafond, mais en respectant votre capacité d’épargne au regard de vos revenus et votre patrimoine.

Qu’est-ce que la clause bénéficiaire ?

C’est la disposition qui contient les coordonnées (nom, prénom date et lieu de naissance) d’une ou des personnes à qui reviendra le bénéfice du contrat. Le bénéficiaire en cas de vie est la personne qui recevra le bénéfice du contrat à son terme qui est défini contractuellement. Le bénéficiaire en cas de décès est la personne qui recevra le bénéfice du contrat d’assurance vie lors du décès de l’assuré, si celui-ci survient avant le terme du contrat. La désignation du bénéficiaire est laissée à la discrétion du souscripteur/adhérent. Cette clause peut être modifiée à tout moment par le souscripteur/adhérent sauf si un bénéficiaire a accepté le bénéfice du contrat. Il est recommandé de préserver la confidentialité concernant la clause bénéficiaire. Si le bénéficiaire accepte le bénéfice du contrat, la plupart des opérations réalisées sur le contrat sont soumises à son accord.

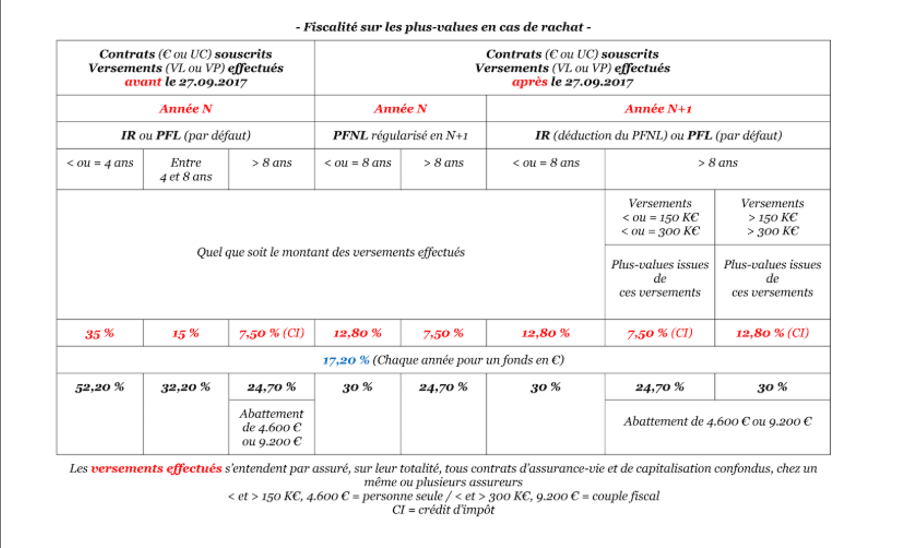

Quelle est la fiscalité applicable au contrat d’assurance vie ?

Votre contrat d’assurance vie doit-il être déclaré à l’administration fiscale ?

Les contrats possédant une valeur de rachat doivent être déclarés à l’administration fiscale lors de la déclaration sur le revenu.

Quel droit est appliqué au contrat ?

En vertu de l’article L.183-1 du Code des Assurances, tous les contrats d’assurance vie conclus sur le territoire français sont soumis au droit français, même si la compagnie d’assurance n’a pas son siège social en France.

Quels sont les frais inhérents à votre contrat ?

Le contrat d’assurance vie supporte des frais de souscription/adhésion et de gestion. Leur détail figure dans les conditions générales qui vous sont remises lors de la souscription/adhésion du contrat.Toutes ces informations figurent dans les fiches de présentation de nos contrats sur notre site internet.

Qu’est-ce que la « valeur de rachat » ?

La valeur de rachat est la somme à partir de laquelle on calcule le retrait partiel et le rachat total.

Pourquoi existe-t-il une différence entre les sommes versées et la valeur de rachat ?

Les sommes versées au titre du contrat d’assurance vie sont investies sur des supports en unités de compte ou des fonds en euros. La valeur de rachat correspond au nombre d’unités de compte acquises multiplié par leur valeur. Cette dernière varie à la hausse comme à la baisse en fonction des fluctuations boursières. La valeur de rachat pourra être supérieure ou inférieure aux sommes versées.

Quand peut-on racheter son contrat d’assurance vie ?

Le rachat total ou partiel est possible dans les conditions prévues aux conditions générales.

Qui gère les contrats ?

Dans le cadre de la gestion des contrats d’assurance vie, il s’agit de la compagnie d’assurance.

Pourquoi un contrat multi-support ?

Les contrats multi-supports offrent à leurs titulaires de pouvoir faire des arbitrages entre différents supports.

La plupart des contrats multi-supports disposent d’un fonds en Euros et des supports exprimés en unités de compte qui veulent représenter des investissements en actions, en obligations et en produits de taux.

Lors de chaque versement, le souscripteur détermine les supports qu’il souhaite alimenter. Des arbitrages peuvent également être réalisés dans les conditions prévues au contrat sur tout ou partie des sommes dont il dispose à l’intérieur de son contrat et à la date de son souhait.

Les fonds profilés ont pour vocation d’aider le souscripteur à investir sur des fonds en fonction de sa stratégie de gestion sans pour autant que l’investisseur soit suffisamment familiarisé en placements boursiers.

Le souscripteur a traditionnellement le choix entre une gestion prudente, équilibrée ou dynamique. Les promoteurs de contrats gèrent alors les contrats multi-supports pour le client selon le profil demandé et à la hauteur des risques qu’il accepte.

Choisir un contrat multi-gestionnaires permet au souscripteur de choisir pour chaque marché, chaque secteur et dans chaque cycle le meilleur gestionnaire.

Investir régulièrement est la clé du succès. Vrai ou Faux ?

Les contrats multisupports permettent d’investir sur plusieurs supports différents : actions, obligations… Ils présentent des opportunités de rendement potentiel plus élevé que les contrats en euros mais sont aussi plus risqués. Effectuer des versements réguliers vous permet de mieux maîtriser les risques et de bénéficier d’une rentabilité plus stable sur la durée.

POURQUOI INVESTIR RÉGULIÈREMENT ?

Dans un contexte économique incertain, rigueur et méthode constituent la clé de la réussite en matière d’investissement. En versant régulièrement sur votre contrat d’assurance vie multisupports des sommes fixes, mêmes modestes, vous lissez l’impact des variations de valeurs dans le temps, limitez, le plus souvent, les risques d’investir au mauvais moment et évitez les erreurs d’anticipation. En étant constant, vous épargnez sans déséquilibrer votre budget et optimisez vos performances sur le long terme.

UNE ÉPARGNE DIVERSIFIÉE, UN INVESTISSEMENT RÉUSSI

Pour un investissement réussi, veillez aussi à diversifier votre allocation.

Outils de diversification par excellence, les OPCVM vous permettent de déléguer la gestion de votre argent à des professionnels de l’investissement, tout en conservant la maîtrise de vos investissements et de vos arbitrages. Ces portefeuilles collectifs de titres diversifiés vous donnent accès à une large palette d’instruments financiers, en France et à l’international.

De façon plus générale, grâce à votre contrat d’assurance vie multisupports, plusieurs leviers de diversification sont à votre disposition :

- par zone géographique : en intégrant des titres français, européens, américains ou de pays émergents à votre allocation, vous atténuez les effets éventuels d’une baisse d’un marché en particulier,

- par secteur d’activité : vous pouvez investir sur des valeurs industrielles, bancaires, dans les nouvelles technologies…,

- par classe d’actifs : combinez actions et obligations. Si ces dernières sont moins exposées aux variations des marchés, les actions vous offrent un potentiel de performance plus important sur le long terme.

Bon à savoir : Qu’il s’agisse d’une assurance vie ou d’un PEA (Plan d’Epargne en Actions), la plupart des contrats vous permettent de déterminer le montant ou la périodicité de vos versements. Vous pourrez par la suite les modifier si vous le souhaitez.

Convertir mon assurance vie en euros en contrat multisupports

Depuis fin 2005, le « transfert Fourgous » vous autorise à transformer votre contrat d’assurance vie monosupport en euros en contrat multisupports tout en conservant l’antériorité fiscale de votre contrat. Deux conditions sont associées à ce transfert : que le contrat multisupports soit transféré au minimum à hauteur de 20 % en unités de compte auprès d’un seul et même assureur. Pourquoi convertir votre contrat ?

OBTENIR UNE ÉPARGNE PLUS DYNAMIQUE

La première raison qui peut vous inciter à effectuer cette opération est de rechercher une plus grande performance de votre contrat. En effet, l’épargne investie sur un contrat monosupport en euros est valorisée sur la base d’un taux minimum garanti annuel, assorti d’une éventuelle valorisation complémentaire mais le potentiel de gain est limité.

A l’inverse, un contrat multisupports vous permet d’investir à la fois sur des supports garantis (supports en euros) et sur des supports en lien avec les marchés financiers (actions, obligations, etc.). Vous pouvez ainsi espérer profiter du potentiel de performance à long terme des marchés financiers.

CONSERVER LES AVANTAGES FISCAUX PRÉALABLEMENT ACQUIS

Le principal intérêt du transfert Fourgous est d’être réalisé sans perte de l’antériorité fiscale. En clair, le nouveau contrat multisupports est considéré comme ayant été souscrit à la date du contrat monosupport initial. Avec, à la clé, les avantages fiscaux liés à l’ancienneté du contrat.

Ensuite, une fois le contrat transféré, les prélèvements sociaux sont effectués comme c’est le cas dans les contrats monosupports pour le compartiment euros.

Un transfert sous conditions

Si vous détenez un contrat d’assurance vie monosupport et que vous souhaitez le convertir, vous devez obligatoirement :

- Réaliser le transfert auprès d’un seul et même assureur.

- Transférer au minimum 20 % de l’épargne en euros vers le nouveau contrat en unités de compte,

Que dire des arbitrages ?

Les arbitrages en cours de contrat permettent au souscripteur de faire évoluer ses placements en fonction de l’environnement boursier et financier. Les arbitrages doivent faire l’objet d’une demande expresse du souscripteur. Certains contrats proposent des arbitrages programmés (sécurisation des plus-values, réinvestissement des produits des fonds Euros, sécurisation à l’horizon de sortie…) Quelque soit le nombre d’arbitrages réalisés, cela n’entraîne aucune incidence sur la fiscalité du contrat.

Qui sont les mandataires de Predictis ?

Tous les mandataires d’intermédiaire d’assurance Predictis suivent une formation professionnelle dans le strict respect des exigences du Code des Assurances. Ils bénéficient également d’une formation aux méthodes commerciales et aux produits qu’ils sont chargés de présenter. Chacun est enregistré à l’Organisme pour le Registre des Intermédiaires d’Assurance dit ORIAS.

Comment se déroule le rendez-vous avec le mandataire Predictis ?

Le rendez-vous se déroule en trois phases. La première phase est une phase de présentation du courtier Predictis et de son concept. La seconde phase est une phase de découverte du client avec identification de ses objectifs et évaluation de ses moyens et ressources. La troisième phase est une phase au cours de laquelle le mandataire formule des propositions en adéquation avec les objectifs, les moyens et la durée d’investissement souhaitée de la personne rencontrée.

Comment le suivi des clients est-il assuré ?

Le suivi commercial est effectué régulièrement par les mandataires de Predictis afin de faire le point au moins une fois par an avec les clients. Cette démarche permet de procéder le cas échéant à des ajustements et d’anticiper les besoins de la clientèle. Predictis est très attachée au suivi de sa clientèle.

Comment respectez-vous le souhait des personnes de ne plus être démarchées par téléphone ?

Nous disposons d’un automate d’appels qui permet de discriminer les personnes qui ne souhaitent plus être contactées par téléphone qu’elles soient ou non clientes. Toute demande écrite adressée à Predictis est traitée par le service compétent sous le contrôle du DPO de la société.